Payer plus tard

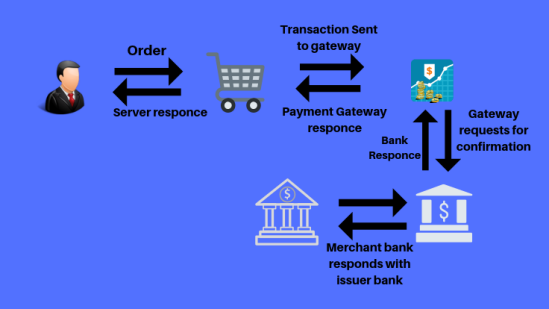

- Le premier mode de paiement T / T

Le mode de paiement T / T est réglé en espèces en devises, et vous versez l'argent sur le compte bancaire en devises désigné par notre plateforme.

T / T est prépayé, sur place et en avant. Notre plateforme utilise désormais 30% prépayé et 70% spot. Autrement dit, le jour de la passation de la commande, vous paierez 30% du montant de la commande sur le compte bancaire en devises désigné par notre plateforme. Une fois la commande prête pour la livraison selon la date de la commande, nous vous fournirons les informations de la liste de colisage. , et vous paierez le solde de 70%., Nous organisons des liaisons de transport de fret (telles que les transports aériens, maritimes, ferroviaires).

- Risque commercial

1. L'acheteur est en faillite ou incapable de rembourser la dette ;

2. L'acheteur est en défaut de paiement ;

3. L'acheteur refuse d'accepter les marchandises ;

4. La banque émettrice fait faillite, cesse ses activités ou est rachetée ;

5. Lorsque les documents concordent, la banque émettrice est en défaut ou refuse d'accepter l'effet de crédit à terme.

- Risque politique

1. Désigne le pays ou la région où se trouve l'acheteur ou la banque émettrice qui interdit ou restreint le paiement par l'assuré des marchandises ou de la lettre de crédit ;

2. Interdit l'importation des marchandises achetées par l'acheteur ou révoque la licence d'importation délivrée à l'acheteur ;

3. La guerre, la guerre civile ou les émeutes ont provoqué l'inexécution du contrat par l'acheteur ou l'inexécution des obligations de paiement de la banque émettrice en vertu de la lettre de crédit ;

4. Le pays tiers par lequel l'acheteur ou la banque émettrice paie émet un ordre de report de paiement.

5. Lorsque les documents correspondent, la banque émettrice est en défaut ou refuse d'accepter en vertu de l'article de crédit à terme.

- Taux de compensation des pertes

1. Le taux d'indemnisation maximal pour les pertes causées par les risques politiques est de 90 %.

2. Le taux de compensation maximum pour les pertes causées par d'autres risques commerciaux tels que la faillite, l'insolvabilité, le défaut de paiement, etc. est de 90%.

3. Le taux d'indemnisation maximal pour les pertes causées par le rejet des marchandises par l'acheteur est de 90%.

4. Le taux de participation le plus élevé de la police d'assurance-crédit à l'exportation (Forfeiting) peut atteindre 100%.

5. Le taux d'indemnisation maximal dans le cadre de l'assurance globale pour les PME est de 90 %.

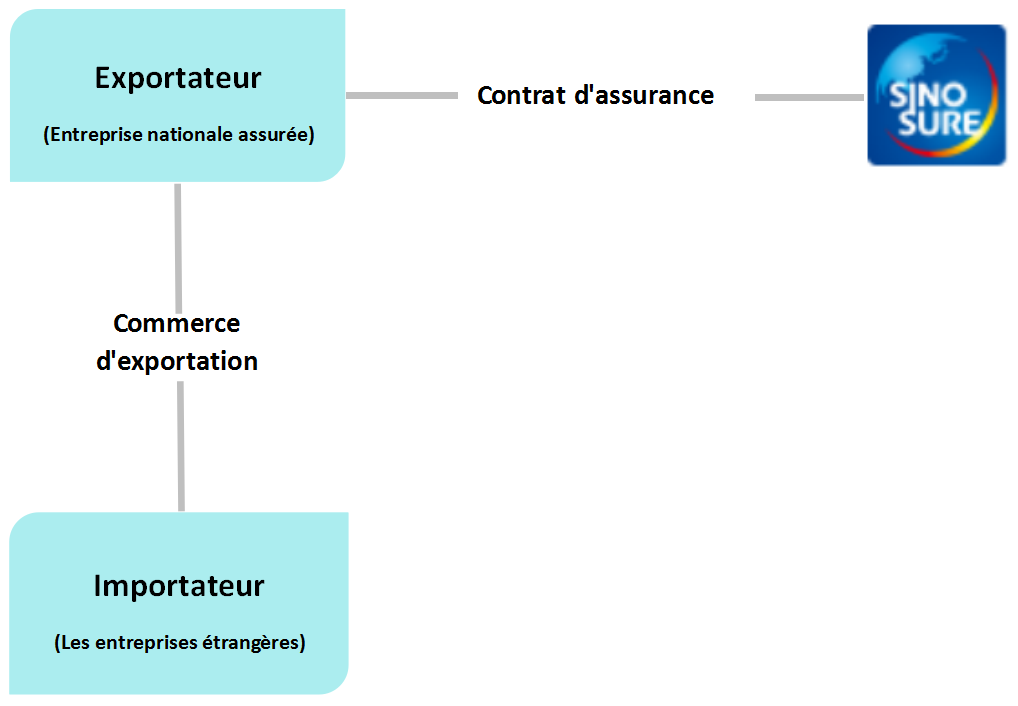

L'assurance-crédit à l'exportation à court terme offre une couverture du risque de recouvrement des créances pour les biens ou services exportés de Chine par lettre de crédit ou sans lettre de crédit. La période de crédit de l'entreprise assurée est généralement comprise entre un an et deux ans.

1. Assurance globale.

Ce produit indemnise les exportateurs pour les pertes directes résultant de la survenance de risques politiques ou de risques commerciaux après l'exportation de marchandises comme convenu dans le contrat ou dans la lettre de crédit.

2. Assurance multirisque pour les petites et moyennes entreprises.

Ce produit couvre le risque de recouvrement des créances résultant de toutes les exportations réalisées par les petites et moyennes entreprises dans le cadre de lettres de crédit et de paiement sans lettre de crédit.

3. Assurance-crédit SME Easy.

Ce produit est la solution exclusive de protection contre le risque de recouvrement des créances à l'exportation de China Credit Insurance, adaptée aux petites et microentreprises, avec zéro seuil et zéro restriction, un paiement unique et une protection tout au long de l'année ; une facturation simple et un paiement rapide des créances.

4. Avenant de pré-exportation.

Ce produit est un produit d'assurance complémentaire à l'assurance globale d'assurance-crédit à l'exportation à court terme, qui couvre principalement le risque de crédit survenant avant l'exportation de marchandises.

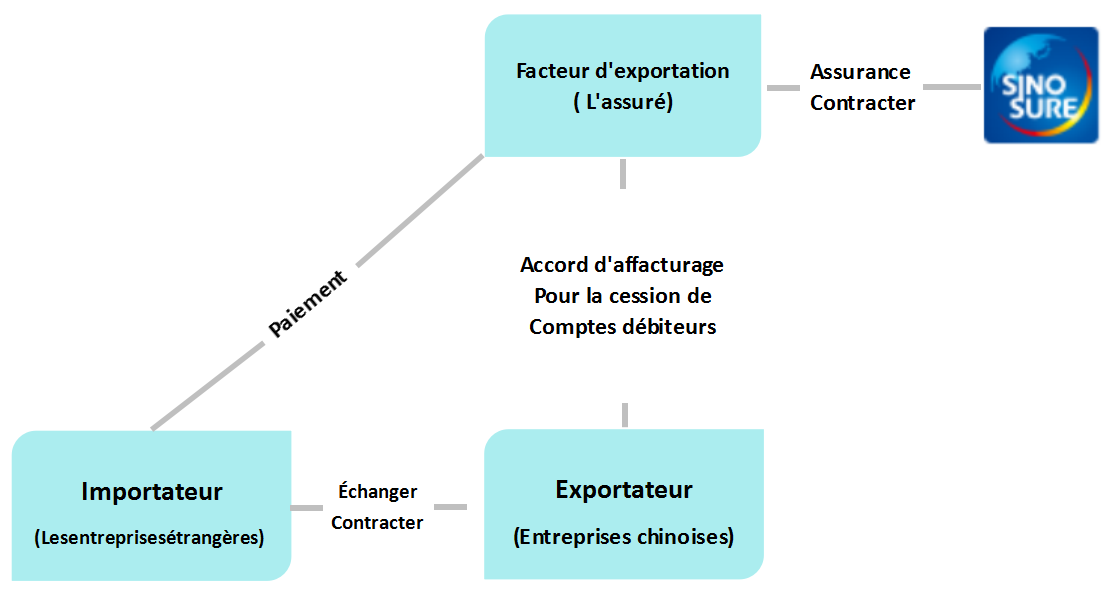

1. Police d'assurance-crédit à l'exportation (banque)

Ce produit, dont la banque est l'assurée, protège la banque contre les pertes directes découlant des risques commerciaux de l'acheteur étranger et des risques politiques du pays dans lequel elle se trouve, après qu'elle a acheté les créances des exportateurs (affacturage bancaire à l'exportation).

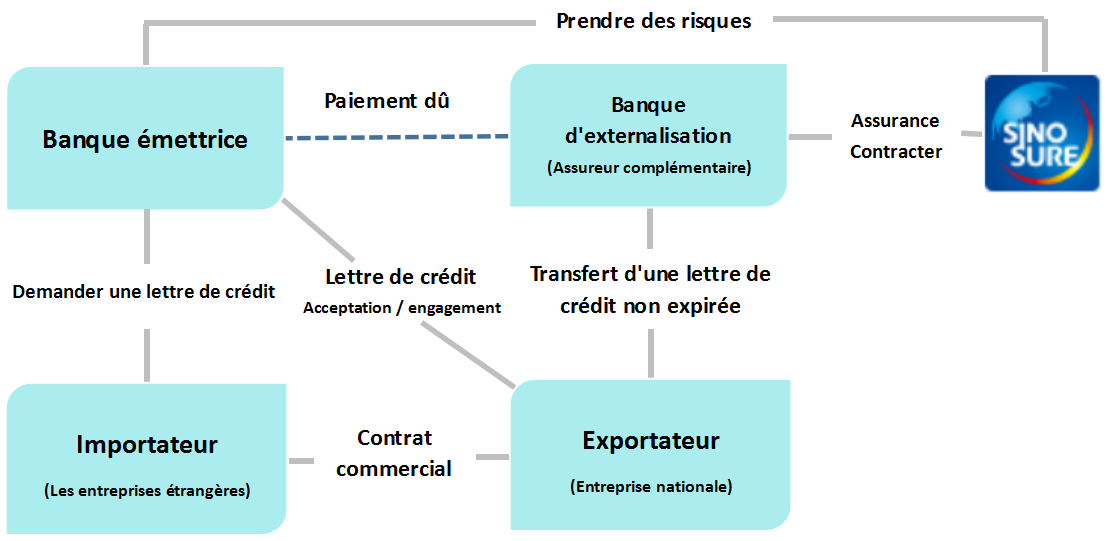

2. Police d'assurance-crédit à l'exportation (Forfeiting)

Ce produit, dont la banque est l'assurée, protège la banque contre les pertes directes dues au non-paiement par la banque émettrice étrangère à l'expiration des créances impayées de l'exportateur au titre de la lettre de crédit à terme, que la banque a accepté ou s'est engagée à payer sans recours dans le cadre du forfeitage.

中文

中文 English

English Español

Español Français

Français