Paga después

- Primer método de pago por transferencia telegráfica

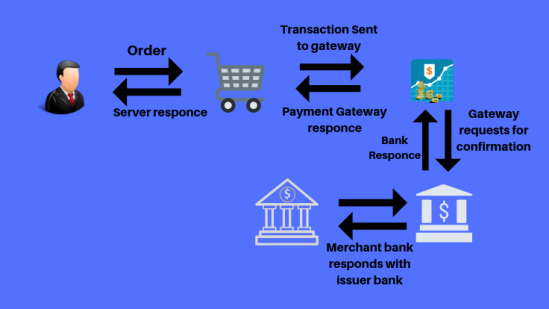

El método de pago T / T se liquida en efectivo en moneda extranjera y usted envía el dinero a la cuenta bancaria en moneda extranjera designada por nuestra plataforma.

T / T es de prepago, spot y forward. Nuestra plataforma ahora utiliza un 30% de prepago y un 70% al contado. Es decir, el día de la realización del pedido, pagará el 30% del monto del pedido a la cuenta bancaria de cambio designada por nuestra plataforma. Una vez que el pedido esté listo para su entrega de acuerdo con la fecha del pedido, le proporcionaremos la información de la lista de empaque. , y usted pagará el saldo del 70%., Organizamos enlaces de transporte de carga (como aire, mar, ferrocarril). Las empresas de transporte de carga pueden utilizar nuestra recomendación y usted puede elegir por sí mismo.

- Riesgos comerciales

1. El comprador está en quiebra o es incapaz de pagar la deuda;

2. El comprador incumple el pago;

3. El comprador se niega a aceptar la mercancía;

4. El banco emisor quiebra, cesa su actividad o es absorbido;

5. 5. Cuando los documentos coinciden, el banco emisor incumple o se niega a aceptar el crédito a plazo.

- Riesgo político

1. Se refiere al país o región donde se encuentra el comprador o el banco emisor que prohíbe o restringe al comprador o al banco emisor el pago de la mercancía o carta de crédito del asegurado;

2. Prohíba la importación de las mercancías adquiridas por el comprador o revoque la licencia de importación expedida al comprador;

3. Guerra, guerra civil o disturbios hayan causado el incumplimiento del contrato por parte del comprador o el incumplimiento por parte del banco emisor de las obligaciones de pago derivadas de la carta de crédito;

4. El tercer país a través del cual paga el comprador o el banco emisor emite una orden de aplazamiento del pago.

5. Cuando los documentos coinciden, el banco emisor incumple o se niega a aceptar en virtud de la partida de crédito a plazo.

- Tasa de indemnización por pérdidas

1. El porcentaje máximo de indemnización por pérdidas causadas por riesgos políticos es del 90%.

2. La tasa máxima de indemnización por pérdidas causadas por otros riesgos empresariales como quiebra, insolvencia, impago, etc. es del 90%.

3. El porcentaje máximo de indemnización por pérdidas causadas por el rechazo de la mercancía por parte del comprador es del 90%.

4. La tasa máxima de participación en la póliza de seguro de crédito a la exportación (Forfeiting) puede alcanzar el 100%.

5. El porcentaje máximo de indemnización en el seguro a todo riesgo para PYME es del 90%.

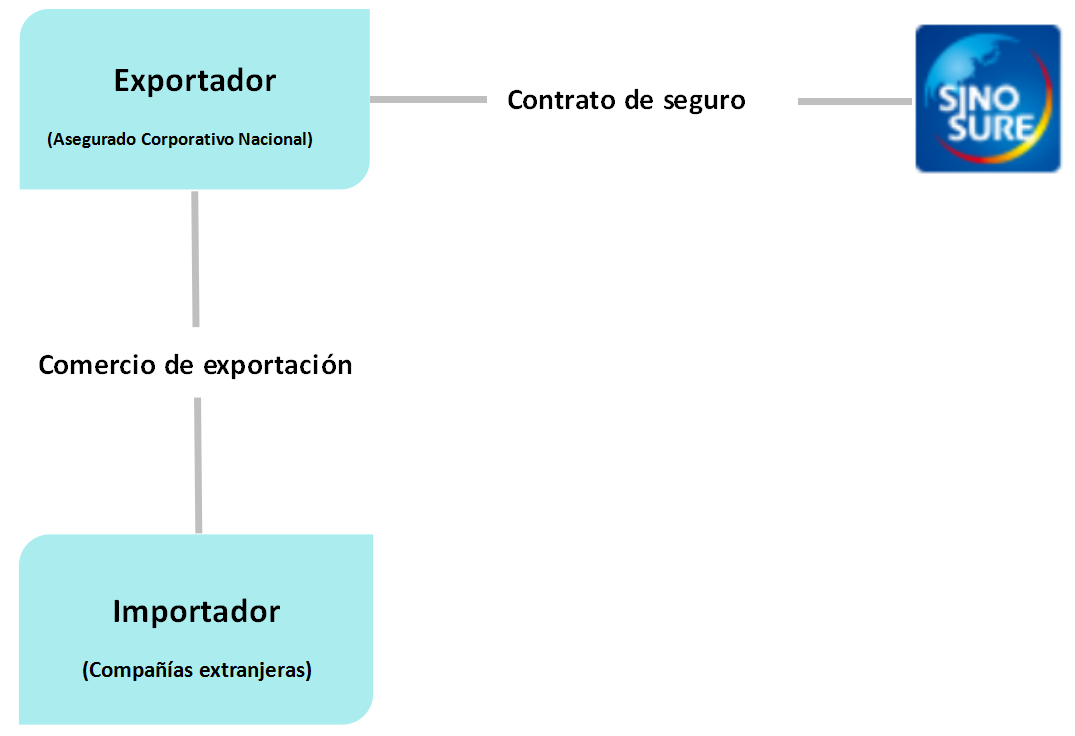

El seguro de crédito a la exportación a corto plazo cubre el riesgo de cobro de los bienes o servicios exportados desde China mediante carta de crédito o sin carta de crédito. El periodo de crédito de la empresa asegurada suele ser de entre un año y dos años.

1. Seguro a todo riesgo.

Este producto indemniza a los exportadores por las pérdidas directas derivadas de la ocurrencia de riesgos políticos o riesgos comerciales tras la exportación de las mercancías según lo acordado en el contrato o en la carta de crédito.

2. Seguro a todo riesgo para pequeñas y medianas empresas.

Este producto cubre el riesgo de cobro de las cuentas por cobrar derivadas de todas las exportaciones realizadas por las pequeñas y medianas empresas al amparo de cartas de crédito y no cartas de crédito de pago.

3. SME Credit Insurance Easy.

Este producto es la solución de protección contra el riesgo de cobro de exportaciones exclusiva de China Credit Insurance adaptada a las pequeñas y microempresas, con cero umbrales y cero restricciones, pago único y protección durante todo el año; facturación sencilla y pago puntual de las reclamaciones.

4. Pre-Export Rider.

Este producto es un seguro adicional al seguro global de crédito a la exportación a corto plazo, que cubre principalmente el riesgo de crédito que se produce antes de la exportación de las mercancías.

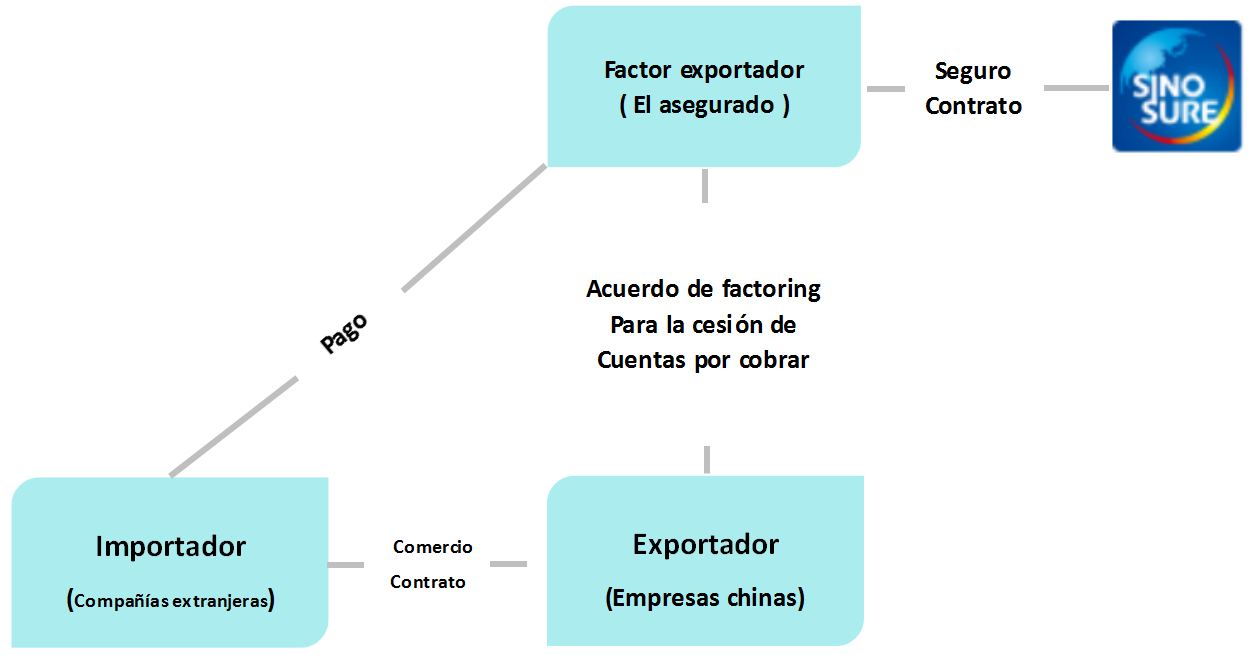

1. Póliza de Seguro de Crédito a la Exportación (Banco)

Este producto, con el banco como asegurado, protege al banco contra las pérdidas directas derivadas de los riesgos comerciales del comprador extranjero y los riesgos políticos del país en el que se encuentra, después de haber comprado las cuentas por cobrar de los exportadores (factoring bancario de exportación).

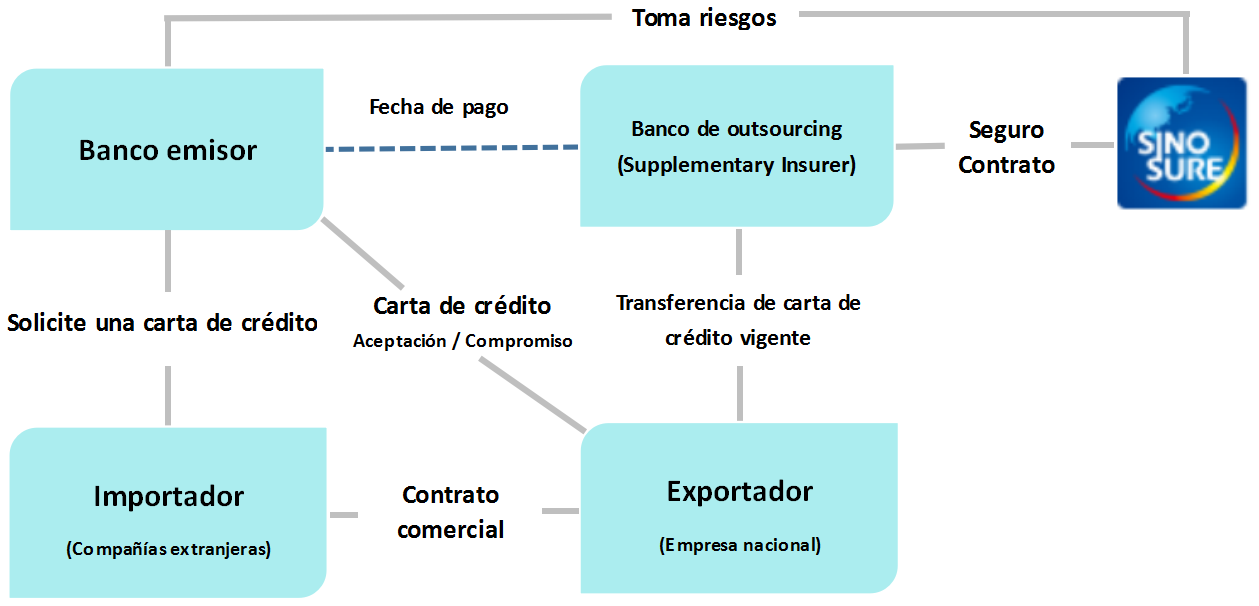

2. Póliza de seguro de crédito a la exportación (Forfeiting)

Este producto, por el que el banco está asegurado, protege al banco contra las pérdidas directas debidas al impago por parte del banco emisor extranjero al vencimiento de las reclamaciones pendientes del exportador en virtud de la carta de crédito a plazo, que el banco ha aceptado o acordado pagar sin recurso en virtud de la caducidad.

中文

中文 English

English Español

Español Français

Français